2024年5月17日,一系列新的房地产支持政策出台,包括降低个人住房公积金贷款利率、下调首套房和二套房的最低首付比例、取消商业性个人住房贷款利率下限,以及设立3000亿元保障性住房再贷款。

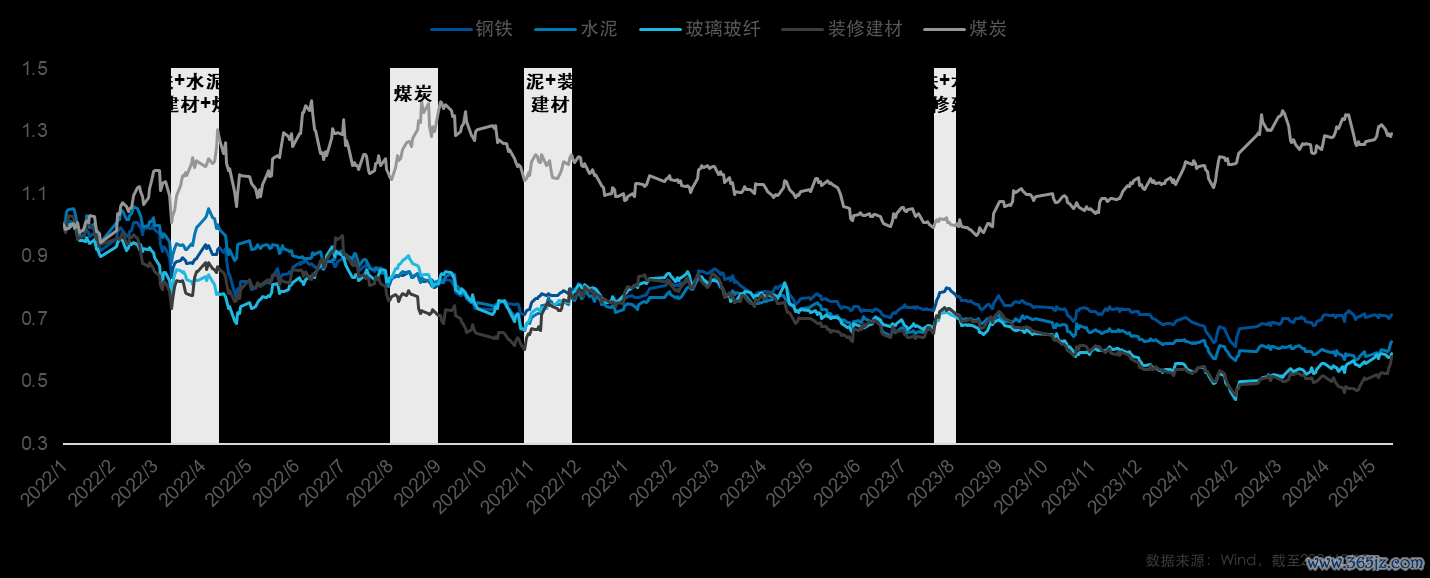

回顾2022年以来的四轮房地产政策,地产链中的大金融和开工端在地产行情中表现值得关注。建材行业在三轮政策周期中均有明显涨幅。

基本面来看,建材领域处在经营周期相对底部位置。水泥行业经历了连续两年的利润下滑,消费建材龙头企业市场份额的增加和产业供给正在出清。

对于投资者而言,建材行业的ETF受到关注,如建材ETF易方达(159787),可以作为一个有效的工具来捕捉行业发展的机会,同时指数化投资方式有助于分散投资风险。

5月17日新一轮地产政策

5月17日,地产支持政策密集出台。

1)下调个人住房公积金贷款利率0.25个百分点。2022年后首次下调公积金贷款利率,存量公积金贷款于明年1月1日贷款重定价日起下调。

2)下调个人住房贷款最低首付比例。时隔8月房贷首付比例下限再度下调,首套房/二套房最低首付比例下调至15%/25%。

3)取消首套住房和二套住房商业性个人贷款利率政策下限,实现房贷利率市场化;

4)设立3000亿元保障性住房再贷款,支持各地以合理价格收购已建成未出售商品房用于保障性住房,预计将带动5000亿元银行贷款。

2022年以来地产行情回顾

过去4轮地产行情回顾:22年3-4月放开落户;22年8-9月保交楼;22年11月地产三支箭;23年7-8月金融16条。

1)2022年3-4月,坚持租购并举,加快发展长租房市场,城区常住人口300万以下城市取消落户限制。

2)2022年8-9月,通过政策性银行专项借款方式推进“保交楼、稳民生”,五年期LPR下调15个BP。

3)2022年11月,房地产股权融资,信贷、债券、股权融资“三支箭”齐发力,央行降准25个BP。

4)2023年7-8月,延长“金融16条”中两项金融支持房地产融资政策期限,降低购买首套住房首付比例和贷款利率、改善性住房换购税费减免、个人住房贷款“认房不用认贷”等。

从2022年以来四轮行情来看,地产链中关注大金融和开工端。保险/券商平均涨幅12.3%/9.8%,开工端中装修建材平均涨幅较高(9.5%)。

保险、券商、建材历史表现较好

数据来源:Wind,截止2024/5/17

从2022年以来四轮地产政策利好集中释放周期来看,建材行业在三轮中均有明显涨幅。

2022年至今主要地产链原料/能源板块行情演绎

数据来源:Wind,截止2024/5/17

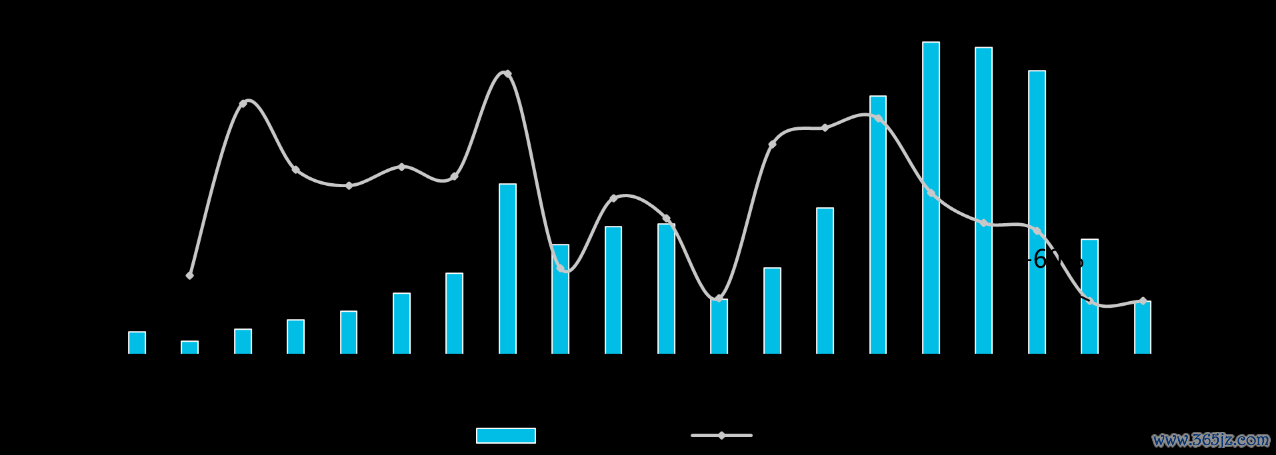

从周期视角看建材行业

水泥行业连续2年全行业利润下滑60%,2023全行业利润总额320亿元,历史顶部达到1800亿。

水泥行业全行业利润总额(亿元)

数据来源:Wind,截至2023年12月31日

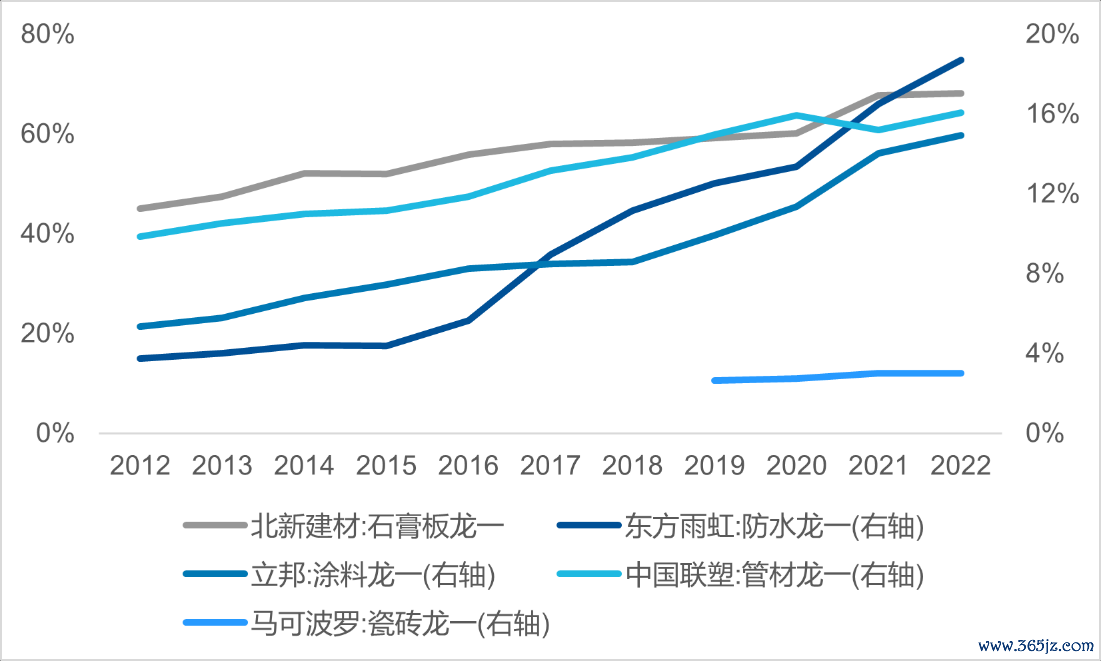

消费建材方面,细分行业龙头企业市场份额逐步放大,产业供给出清态势延续。过去三年下行期,消费建材迎来大幅出清。若未来需求出现改善,消费建材龙头将更充分受益。

消费建材细分行业龙头企业市场份额逐步放大

数据来源:Wind,截至2023年12月31日

对于关注建材行业的投资者按天十倍配资,可以考虑投资于涵盖建材行业龙头公司的指数基金——建材ETF易方达(159787)。这些行业主题指数基金能够反映特定行业的整体市场趋势和表现,为投资者提供了捕捉行业发展机会的工具。